КИНОРЫНКИ СНГ: КАЗАХСТАН И БЕЛОРУССИЯ

Автор: Ксения Леонтьева

Опубликовано в издании «Синемаскоп», №50 04-06/2015

Читать статью

Невафильм Research продолжает изучение кинорынков соседних республик СНГ. В 2015 году к Республике Казахстан, за рынком которой мы продолжаем следить, добавилась Белоруссия.

Масштабы рынков проката

Главным вопросом, который интересует правообладателя, продающего фильм на территорию, является объем ее рынка. Поэтому для наглядного представления кинорынков Казахстана и Белоруссии мы провели сравнительный анализ общего числа фильмов, выходящих на экраны этих стран, а также уровня посещаемости и кассовых сборов в республиках (без учета креативного контента и фильмов, произведенных в регионах).

Первая часть анализа показывает, что количество фильмов на киноэкранах трех стран существенно отличается, причем эти рынки находятся на разных стадиях развития. Так, в России число фильмов в прокате за последние три года выросло почти на сотню (с 423 до 520); и хотя период экспериментов прокатчиков, выпускавших самые смелые проекты благодаря экономии на стоимости копий, закончился, все же в 2014 году число картин на экранах не снизилось. В Казахстане же завершение периода экспериментов привело к резкому падению ассортимента проката (с 392 до 315 наименований). В то же время в Белоруссии рынок переживает стремительный взлет: в стране открываются новые частные многозальники, что ведет к повышенному спросу на все большее число фильмов – в 2014 году ассортимент белорусского проката вырос на полсотни картин, хотя этот рынок по-прежнему остается самым небольшим.

Расширение или сужение репертуара во всех трех странах происходит за счет независимых зарубежных картин (европейских, американских, азиатских), тогда как число голливудских лент везде примерно одинаково (свыше 70 картин). При этом в республиках представлены и национальные кинематографии: в 2014 году доля числа отечественных фильмов в прокате Белоруссии достигла 5%, в Казахстане – 6%.

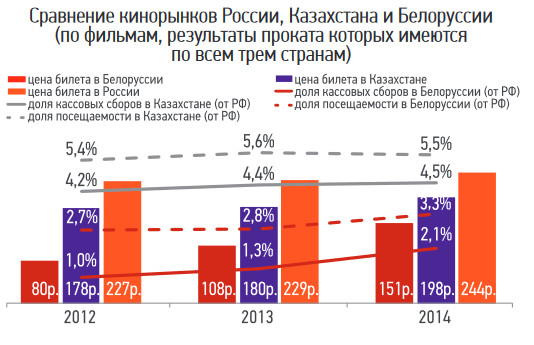

К сожалению, задача собрать данные по результатам проката всех фильмов в республиках оказалась неразрешимой, поскольку часто дистрибьюторы просто продают права на показ своих картин и не собирают данные по фактическим сборам и посещаемости (этот метод работы до сих пор особенно популярен в Белоруссии). Поэтому мы сравнили статистику не рынков в целом, а результаты работы только тех кинолент, данные по которым нам удалось собрать по всем трем странам. Такой анализ не дает ответа на вопрос, каков общий объем того или иного рынка, но позволяет понять, какой дополнительный доход может получить правообладатель от продажи своих фильмов в Казахстан и Белоруссию.

Всего были проанализированы данные по 63 фильмам в 2012 году, 74 в 2013-м и 115 в 2014-м; среди них фильмы дистрибьюторов-мейджоров (за исключением «Централ Партнершип» за все годы и «Каро Премьер» – за 2012–2013), а также крупнейших независимых прокатчиков.

Результаты анализа показывают, что каждый фильм за последние три года смог привлечь в дополнение к российской аудитории в среднем порядка 5,5% в Казахстане и еще от 2,7% до 3,3% зрителей в Белоруссии (в первой республике наблюдается стагнация посещаемости, тогда как во второй ее динамика положительна). При этом доля дополнительных сборов (выраженных в российских рублях) от каждой территории неуклонно растет: с 2012-го по 2014 год доля сборов в Казахстане выросла с 4,2% до 4,5% от российской кассы, а в Белоруссии – с 1% до 2,1%.

Это увеличение доли сборов объясняется ростом цены кинопосещения в республиках, вызванным как макроэкономическими факторами (девальвацией рубля), так и причинами, связанными с развитием кинорынков (расширением сети, появлением более современных форматов кинотеатров – многозальников в ТРЦ, оснащенных по последнему слову техники). Так, средняя цена спроса на рассмотренные фильмы в России составила 227 руб. в 2012 году и 244 руб. в 2014-м (+7%). В Казахстане за тот же период цены в рублях поднялись на 11% (со 178 до 198 руб.) или на 18% в тенге (с 856 до 1014), а в Белоруссии на целых 89% в российской валюте (с 80 до 151 руб.) или на 87% в местной (с 21,2 тыс. до 39,8 тыс. белорусских рублей).

Рынок кинопоказа в Казахстане

К 1 мая 2015 года в Казахстане действуют 249 коммерческих кинозалов в 70 кинотеатрах (что составляет 6,5% от числа экранов в России). 99% кинотеатров имеют цифровое оборудование (им оснащены 97% залов) – почти полный переход на цифровой кинопоказ произошел благодаря цифровизации всех сетевых кинотеатров республики, завершившейся в январе 2015 года. 161 из 241 цифровых залов имеют возможность демонстрировать фильмы в формате 3D (67% цифровых залов).

Минувший 2014 год стал рекордным для Казахстана по числу новых открытий: рынок пополнился 42 залами (9 кинотеатров). В то же время продолжилась и волна закрытий устаревших площадок, начавшаяся в 2013-м: 7 кинотеатров с 10 залами были закрыты.

Напомним, что в 2014 году контрольный пакет акций киносети «Chaplin Cinemas» был продан фондам «ADM Capital» – KCRF и KGF, входящим в группу фондов прямых инвестиций с участием «Казына Капитал Менеджмент». В руках новых владельцев компания продолжила активное развитие и поднялась на третье место в рейтинге киносетей. Первые же строчки занимают казахстанская компания «Kinopark» и российская «StarCinema».

Рынок кинопоказа в Белоруссии

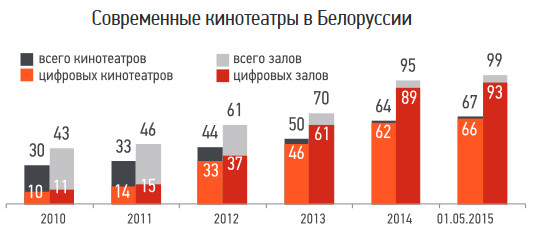

Республика Беларусь – это сравнительно молодой и небольшой рынок. К 1 мая 2015 года на нем насчитывается 99 залов в 67 современных кинотеатрах (2,5% от числа залов в России), из них 93 зала в 66 кинотеатрах – цифровые (94% экранов). Подавляющее большинство цифровых залов оснащены системами 3D-показа (87–91%). В стране пока нет ни одного киноаттракционного формата (IMAX, 4DX, D-Box, Atmos или Auro).

Главной спецификой белорусского рынка является преобладание на нем государственной формы собственности. Этим обусловлено и наше возвращение к термину «современные кинотеатры», поскольку «коммерческими» в Белоруссии принято называть кинотеатры частные, которых сейчас насчитывается лишь 5 на всю республику (14 залов).

Хотя первый современный кинозал был оборудован в Белоруссии в 1999 году (им стал «Октябрь» в Минске), а в цифровую эру страна вступила в 2010-м (первым был оснащен «Киев» в Минске), тем не менее в активную фазу развития рынок вошел только с 2014-го. В апреле прошлого года в Минске открылся первый1 частный современный кинотеатр «Кино в замке» (3 зала), а в ноябре в центре города заработал крупнейший миниплекс страны (7 залов, оборудованных цифровой проекцией Sony 4K) – «Silver Screen Galileo»; оба они расположены на территории новых качественных торговых центров и являются флагманами столичного рынка кинопоказа.

Всего в 2014 году было открыто 14 кинотеатров с 25 современными залами; число закрытых площадок за все время существования современного кинопоказа в Белоруссии было крайне невелико – в основном с рынка уходят неудавшиеся частники.

Основу белорусского кинорынка составляют государственные кинопоказчики – областные и городские киновидеопрокаты, районные киновидеосети и клубные системы. Крупнейшим из них является «Киновидеопрокат» Минска, под управлением которого находятся 22 кинозала; места в рейтинге со второго по четвертое занимают киновидеопрокаты Минской области, Гомеля и Бреста. Новые частные компании с кинотеатрами в ТРЦ также входят в десятку.

1Справедливости ради стоит отметить, что в Белоруссии первые частные киноплощадки появлялись с 2006 года, часть из них до сих пор работают, однако все они однозальные и располагаются в арендованных отдельных зданиях.

Выводы

В последнее время рынки Казахстана и Белоруссии стремительно растут относительно рынка РФ – как из-за падения рубля, так и из-за расширения киносети и роста кинопотребления. Уже сейчас имеющееся количество залов в Белоруссии дает превосходящий дополнительный приток зрителей (2,5% залов от РФ собирают 3,3% аудитории, что в сборах дает +2,1%). В Казахстане ситуация не столь радужная (6,5% залов привлекают 5,5% зрителей и 4,5% сборов), но имеется положительная динамика.

Хотя рынок Казахстана на сегодня самый большой из доступного для российских правообладателей постсоветского пространства (здесь проживает 17 млн человек), ситуация на нем близка к зрелости и насыщению. В стране определились лидеры кинопоказа, сформировался рынок прокатчиков, на котором каждая студия нашла своего надежного представителя. Ожидать серьезного прорыва в Казахстане уже не стоит – здесь идет постепенный рост, основанный на продукции студий-мейджоров, дистрибьюторов-лидеров и национальном производстве.

В то же время Белоруссия с 9,5 млн жителей становится новой точкой роста на кинематографической карте СНГ, особенно важной в свете потери рынка Украины для российских продюсеров. В республике только начали появляться большие частные игроки в сфере кинопоказа, и у них имеются масштабные планы развития. Система кинопроката находится в стадии формирования: в стране зарегистрированы только две дистрибьюторские компании-резиденты, большинство же российских дистрибьюторов, в том числе представителей мейджоров, предпочитает работать с территорией Белоруссии из Москвы и часто продает права показа за фиксированные суммы. Вместе с тем этап развития кинорынка страны свидетельствует, что в ближайшее время ситуация начнет меняться в сфере как показа, так и проката.

Подробности об исследовании кинорынков Республик Казахстан и Беларусь можно узнать в аналитическом отделе компании «Невафильм»: (812) 449-70-70; доб. 240 или на сайте.

© 2015, НЕВАФИЛЬМ RESEARCH