РОССИЙСКИЙ РЫНОК КИНОПОКАЗА: ЕДИНСТВО ИЛИ БОРЬБА ПРОТИВОПОЛОЖНОСТЕЙ?

Автор: Олег Березин

Опубликовано в издании «Синемаскоп», №30 04-06/2010

Читать статью

Многолетний опыт аналитики рынка кинодистрибьюции и кинопоказа, встречи и беседы с разными по масштабам дистрибьюторами и кинотеатрами, изучение тенденций мирового кино-проката и, наконец, осмысление хода «цифровой революции» в кинопоказе приводят, с одной стороны, к очевидным, а с другой – неожиданным выводам.

Когда участники рынка, представители государства и киносообщества рассуждают о рын-ке кинопоказа, то, как правило, речь идет о достаточно монолитной части киноотрасли. В луч-шем случае при обсуждении внутриотраслевых проблем оперируют такими понятиями, как «дис-трибьютор» (прокатчик фильма) и «кинотеатр» (показчик). Однако при более детальном осмыс-лении происходящих на рынке процессов можно прийти к заключению, что рынок кинодистри-бьюции и кинопоказа сегментирован существенно больше. И «водораздел» проходит не по ли-нии «дистрибьютор голливудских или российских фильмов», «однозальный кинотеатр или муль-типлекс»… Границей такого «водораздела» скорее является «рыночная сила» игрока рынка. Следуя этой логике, мы выделили четыре основных группы игроков – по две среди дистрибью-торов и кинотеатров:

Именно взаимодействие этих четырех групп и определяет сегодня тенденции развития рынка кинопоказа в целом. Как ни парадоксально, переход на цифровые технологии дистрибь-юции и кинопоказа позволил выявить эти группы наиболее отчетливо. Каждая группа обладает узнаваемыми поведенческими характеристиками на рынке, что позволяет максимально точно классифицировать любого игрока.

Отметим, что подобная классификация не является заимствованием какого-то зарубежно-го опыта, как это обычно бывает. Мы уже привыкли, что все новые идеи или тенденции возни-кают на более развитых рынках и спустя какое-то время приживаются у нас. Однако уникаль-ная особенность развития цифрового кинопоказа в России, где развитие рынка идет по «сво-бодным» и порой хаотичным законам, позволила нам первыми выявить новые тенденции. Дан-ная «свобода» определена отсутствием глобальных соглашений между кинотеатрами и дистри-бьюторами; тем, что кинотеатры за счет собственных средств финансируют переход на цифро-вые технологии; неимоверно высокой стоимостью денег (кредитов); а также абсолютным отсут-ствием какой-либо поддержки отрасли кинопоказа со стороны государства. Проецирование этой классификации игроков рынка на ситуации в других странах только подтверждает сделанные нами выводы.

Чтобы понять особенности каждой из групп игроков, их мотивы и интересы, в том числе отношение к переходу на цифровые технологии кинопоказа, необходимо дать характеристику каждому типу игроков.

Ключевые кинотеатры

Необходимо еще раз повторить, что ключевые кинотеатры и мультиплексы, ключевые кинотеатры и сетевые кинотеатры – это разные понятия. Не все сетевые кинотеатры и мульти-плексы априори являются ключевыми; в то же время даже независимый однозальный кинотеатр на определенной территории может быть ключевым. Любой крупный дистрибьютор, обладающий соответствующей статистикой, назовет вам те 500–600 экранов в стране, которые в общей сложности набирают 90% кассового сбора. Обратите внимание, что это меньше одной трети все-го рынка… Конечно, здесь можно было бы красиво сослаться на закон Парето: 20% экранов со-бирают 80% кассы, но, боюсь, это будет выглядеть немного искусственно. Тем не менее доста-точно точно отразит суть.

В состав этой группы входит большинство крупнейших российских сетей кинопоказа, не-смотря на то что даже в составе крупнейших из них могут присутствовать и неключевые киноте-атры. Сети прекрасно знают о подобных кинотеатрах и стараются аккуратно и без лишнего шу-ма от них избавляться. Кстати, именно отказ большинства крупных сетей от гонки показателей по количеству экранов и кинотеатров сделал вывод неключевых кинотеатров из состава сетей более активным.

Важно отметить, что эта группа неоднородна. Несмотря на то что в нее входит большое количество крупных сетей, сами эти сети имеют различную структуру собственности. Условно мы выделяем «корпоративную» собственность – например, «Синема Парк», который входит в состав крупного медийного холдинга и руководствуется в своих решениях корпоративной поли-тикой своих владельцев. Частные сети, существующие за счет средств частных владельцев и привлекаемых ими средств, – «Каро Фильм», «Формула Кино», «Люксор», «Киномакс». А также сети, основными владельцами которых являются инвестиционные фонды, – «Кронверк Синема» и «Rising Star Media», управляющая сетью кинотеатров «KinoStar». Однако в этой группе прак-тически нет кинотеатров, являющихся муниципальной (государственной) собственностью.

Ключевые кинотеатры являются доминирующими на рынке. Именно они обладают той «рыночной силой», которая позволяет им строить свой диалог с дистрибьюторами и с РАО, ого-варивая наиболее выгодные для себя условия. Эти кинотеатры не знают, что такое «меморан-думы дистрибьюторов», и, как правило, даже в случае накопления большой задолженности пе-ред дистрибьюторами, эти кинотеатры, за редким исключением, всегда получают доступ к пер-вым кинокопиям фильмов. Благодаря своей доминирующей позиции на рынке, более высокой экономической эффективности, высокой посещаемости (не только из-за больших возможностей по продвижению и рекламированию своих услуг, но и за счет расположения в густонаселенных городах и районах) ключевые кинотеатры имеют существенно больше собственных ресурсов для оснащения кинозалов цифровым кинооборудованием с возможностью 3D-показов.

Анализ статистики установленного в ключевых кинотеатрах цифрового оборудования вы-являет достаточно интересную тенденцию: за небольшими исключениями, обусловленными ре-шениями собственников, существует ярко выраженная количественная тенденция –количество цифровых залов в мультиплексах у ключевых кинотеатров составляет в среднем 2 кинозала на комплекс и один цифровой кинозал на «малозальный» комплекс.

Ключевые кинотеатры в первую очередь оценили экономическую эффективность цифро-вого кинопоказа фильмов в формате 3D. В результате можно сказать, что практически все клю-чевые кинотеатры, которые установили цифровое оборудование весной 2009 года, уже окупили затраты на это оборудование без всяких соглашений и обязательств перед дистрибьюторами (по типу договоров VPF). При этом владелец ключевого многозального кинотеатра не видит никако-го экономического смысла в полном переоснащении. Одного-двух залов на комплекс уже доста-точно для эффективного проката 3D-фильмов, а для остальных кинозалов более целесообразно продолжать использовать 35-мм пленочную кинопроекцию, так как затраты на печать копий несет дистрибьютор, и ключевой кинотеатр сегодня не испытывает никаких проблем с получе-нием 35-мм кинокопии, несмотря на ее высокую стоимость для дистрибьютора.

Интересное суждение недавно я услышал от своего друга, руководителя одной из круп-нейших сетей кинотеатров в России. Когда я спросил его, что заставит его оснастить свои кино-театры цифровыми проекторами в дополнение к тем двум цифровым залам, которые у него уже есть в каждом кинотеатре, он сказал: «Только если два “Аватара” выйдут в прокат одновремен-но!». Подобная стратегия может измениться, когда ключевые кинотеатры подпишут соглашения VPF со дистрибьюторами-мейджорами. Однако стоимость денег в России очень высока. И даже если все студии начнут выплачивать их по соглашениям VPF, суммы этих ежегодных платежей от студий будут не в состоянии покрыть даже проценты по кредиту. Это означает, что в бли-жайшее время в России VPF не станет реальным инструментом покрытия затрат на оборудова-ние.

Неключевые кинотеатры

Второй игрок на рынке кинопоказа – неключевые кинотеатры. Это более крупная группа по сравнению с ключевыми кинотеатрами (по нашим оценкам, в нее входит около полутора ты-сяч российских киноэкранов). Хотелось бы назвать их «независимыми», однако это было бы не вполне точно. Независимые – те, кто не входит ни в какие союзы или структуры. Но среди неключевых существуют целые сети, объединения на основе общего репертуарного планирова-ния, альянсы муниципальных кинотеатров и т. д. Тем не менее в составе группы неключевых высока доля именно независимых кинотеатров – не входящих ни в какие объединения. Отмечу, что как раз независимые кинотеатры и составляют вторую по количеству игроков группу, кото-рая активно переходит на цифровые технологии кинопоказа. По количеству установленного цифрового кинооборудования с ними сегодня не могут сравниться ни местные, ни региональные сети.

В целом термин «независимые» можно было бы применить в том смысле, что от неключе-вых кинотеатров ничего не зависит на рынке, сколь бы обидно это ни звучало (за что сразу прошу прощения у всех, кто увидел себя в этой группе). Но важно помнить, что они выполняют одну очень важную роль, а именно – социальную функцию. Несмотря на низкие финансовые показатели, несмотря на определенную рыночную слабость, именно эти кинотеатры порой яв-ляются единственными предприятиями кинопоказа в удаленных уголках нашей страны. Необ-ходимо отметить, что подобные кинотеатры – не только региональные: в Москве, Петербурге и других городах-миллионниках также есть достаточное количество неключевых.

Их рыночная слабость ярко проявляется в отношениях с дистрибьюторами. Именно неключевым кинотеатрам направлены все «меморандумы дистрибьюторов», оговаривающих ми-нимальное количество сеансов, минимальные гарантии и проценты отчислений дистрибьютору. И если ключевые кинотеатры могут договариваться с РАО, могут «делить» расходы по РАО с дис-трибьюторами, то неключевые, именно в силу своей рыночной слабости, таких возможностей лишены.

Неключевые кинотеатры стремятся стать ключевыми – это нормальная рыночная позиция. В том числе и путем перехода на цифровые технологии кинопоказа. Но заметим, что цифровая проекция является необходимым, но недостаточным условием для перехода неключевого кино-театра в группу ключевых.

Какими мотивами руководствуются неключевые, переходя на технологии цифрового ки-нопоказа? Во-первых, это потрясающий экономический эффект от демонстрации 3D-фильмов. Конечно, данный эффект ниже, чем у ключевых кинотеатров, так как многие независимые од-нозальные не могут позволить себе (и им не могут позволить дистрибьюторы) демонстрировать только 3D-фильмы, а кроме того, экономический эффект от демонстрации 3D-фильмов ограни-чивается платежеспособностью населения небольших городов, в которых расположены эти ки-нотеатры. Во-вторых, приобретение цифрового кинооборудования неключевым кинотеатром – элемент конкурентной борьбы с ключевыми.

Но, пожалуй, наиболее важным мотивом перехода неключевых кинотеатров на цифровые технологии кинопоказа является возможность доступа к копиям «первого экрана». Безуспешная борьба государства с пиратством в сфере кинопоказа практически убила экономику проката вторым экраном. В свою очередь, дистрибьюторы понимают, что печатать 35-мм кинокопии для каждого маленького кинотеатра экономически невыгодно, но они готовы предоставить практи-чески любому кинотеатру цифровую копию, так как это существенно дешевле. Важно отметить, что экономика неключевых кинотеатров существенно отличается от экономики ключевых игро-ков. Расходы на РАО, более сложный доступ к фильмам-блокбастерам первым экраном, мень-шее количество экранов на комплекс, низкая платежеспособность населения приводят к тому, что ресурсов для приобретения цифрового оборудования у неключевого кинотеатра существен-но меньше. И если небольшая их часть сможет привлечь необходимые для перехода на цифро-вые технологии средства, в том числе «выбивая» из местных депутатов муниципальное финан-сирование, то основная часть неключевых кинотеатров таких ресурсов привлечь не сможет. И именно эти кинотеатры в ближайшем будущем составят «группу риска», которая имеет все шан-сы исчезнуть с рынка при отсутствии эффективных мер поддержки со стороны киносообщества и государства. О причинах такого исчезновения скажем чуть ниже.

Дистрибьюторы-мейджоры

Мы сознательно не стали использовать термин «студии-мейджоры», так как, с одной сто-роны, именно дистрибьюторы осуществляют реализацию прокатной политики студий, а с другой – данный термин уже прочно закрепился за лидирующими киностудиями Голливуда.

Сегодня все российские дистрибьюторы, представляющие интересы голливудских студий-мейджоров, входят в группу дистрибьюторов-мейджоров. Но при этом «рыночная сила» исполь-зуется последними не только при прокате голливудских фильмов, но и европейских, и, конечно же, российских. Именно наличие в пакете дистрибьютора-мейджора крупных блокбастеров гол-ливудского производства обеспечивает ему экранное время для любого российского фильма вне зависимости от качества, в первую очередь, в неключевых кинотеатрах.

Казалось бы, дистрибьюторы-мейджоры наиболее заинтересованы в переходе российско-го рынка на цифровые технологии дистрибьюции и кинопоказа, так как бытует мнение, что, вы-пуская фильмы большими тиражами, они несут высокие расходы на печать 35-мм кинокопий. Однако доля расходов на это в общей сумме кассовых сборов у дистрибьюторов-мейджоров в несколько раз меньше, чем у независимых. Углубленный анализ показывает, что большим сту-диям-мейджорам не нужны 100% рынка цифровых кинотеатров. Заинтересованность сводится к 40–50% кинозалов, расположенных в крупных городах и успешных мультиплексах. В первую очередь дистрибютора-мейджора привлекают именно ключевые кинотеатры. Известно, что для студий-мейджоров рынок кинотеатров в малых городах не слишком интересен, так как он дает меньше кассового сбора; при этом кинотеатры малых городов, как правило, не генерируют спрос на продукцию «вторичных рынков кино» – сувениров, DVD и т. д. Стоит также заметить, что студии-мейджоры в целом не заинтересованы в предложении механизмов софинансирова-ния (например, через соглашения VPF) каждому кинотеатру напрямую. Напомню, что только в России более 450 операторов кинотеатров разного масштаба! Эта тенденция уже обозначилась и на мировом рынке кинопоказа. Если несколько лет назад основным алгоритмом заключения до-говоров VPF было участие третьей стороны – компании-интегратора, то сегодня и «Paramount», и «Warner Brothers» уже заключают договоры VPF напрямую, – но только с ключевыми киноте-атрами!

Переломным моментом рынка станет тот момент, когда все ключевые и часть неключевых кинотеатров будут оснащены цифровым оборудованием, – напомним, что это около 40–50% рынка. Именно в этот момент дистрибьюторы-мейджоры примут решение о том, что выпускать фильм на 35-мм пленке экономически нецелесообразно. В результате те кинотеатры, которые в силу разных экономических причин не смогли перейти на «цифру», вынуждены будут закры-ваться, так как демонстрировать им будет нечего. Именно эти кинотеатры и составят ту самую «группу риска», о которой мы говорили выше. По нашим прогнозам, данный процесс может начаться уже в 2011 году.

Независимые дистрибьюторы

Четвертый участник рынка – независимые дистрибьюторы. Это действительно самая заин-тересованная в развитии цифрового кинопоказа группа. Однако не обладая таким ресурсом влияния, как у дистрибьюторов-мейджоров, и будучи гораздо более скромными по масштабу, но в гораздо большем количестве, – они никак практически не могут влиять ни на решения кино-театров, ни на решения крупных дистрибьюторов. Но важно, что именно от деятельности неза-висимых дистрибьюторов зависит общий «культурный» уровень рынка кинопоказа: как правило, именно они занимаются дистрибьюцией «неголливудского» художественного кино – американ-ского, азиатского, европейского и, конечно, российского. «Вымывание» независимых дистрибь-юторов с рынка приведет к тому, что кинотеатры окончательно превратятся в одну большую банку попкорна.

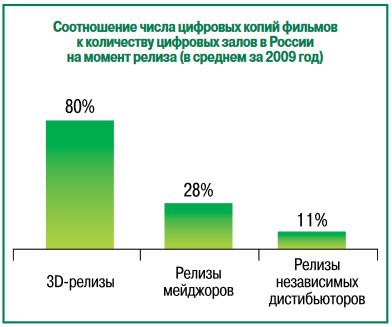

Мы анализировали «доступность» цифровых экранов для различных типов фильмов – блокбастеров или независимого кино. Сравнивая количество цифровых копий и их долю по от-ношению к общему количеству цифровых кинозалов на момент релиза в 2009 году, мы видим, что фильмы, выпускаемые дистрибьюторами-мейджорами, доминируют. Наличие достаточно большой доли 2D-фильмов на цифровых экранах в 2009 году как раз и объясняется «рыночной силой» дистрибьюторов-мейжоров, которые отчетливо осознают экономику выпуска фильма в цифровом формате и, не имея никаких обязательств по компенсации стоимости цифровых копий кинотеатрам, с успехом пользуются этим обстоятельством. Это касается не только голливудских блокбастеров, но и российских или европейских фильмов.

Несмотря на то что доля цифровых экранов в России уже превысила 20% рынка, цифро-вые экраны до сих пор малодоступны (или, точнее, совсем недоступны сегодня) для фильмов независимой дистрибьюции, так как практически все экранное время цифрового кинозала заня-то 3D или блокбастерами дистрибьюторов-мейджоров.

Таким образом, анализ с точки зрения сегментации рынка кинодистрибьюции и кинопока-за по четырем основным типам игроков помогает глубже понять мотивы и интересы участников и тем самым позволяет найти наиболее оптимальные решения для развития рынка кинопоказа России в целом.

Без поиска решений, сохраняющих баланс интересов всех четырех сегментов рынка, в том числе направленных на поддержку неключевых кинотеатров (через меры государственной поддержки на различных уровнях) и дистрибьюции российских фильмов и фильмов независимо-го производства, рынок российского кинопроката обречен на кардинальную трансформацию. Это приведет к возникновению «цифрового неравенства» (digital divide) участников и, как след-ствие, к доминированию связи «дистрибьютор-мейджор – ключевой кинотеатр», а в конечном итоге – к исчезновению с российского рынка неключевых кинотеатров и независимой дистрибь-юции. Но это уже тема следующей статьи.

Суть «цифрового неравенства» как социально-политического последствия развития информаци-онного общества охарактеризована Мануэлем Кастелсом и Пеккой Химанен: «Глобальный тренд заключается в том, что информационная экономика подключает к своей сети тех, кто представ-ляет для нее ценность (тем самым придавая им дополнительную ценность), но отключает тех, кто не имеет для нее ценности (тем самым еще более уменьшая их шансы обрести какую-то ценность)»[1] .

P. S. Пока все эти размышления формировались, в первой половине 2010 года на рос-сийском рынке дистрибьюции и кинопоказа произошло несколько знаменательных событий, ко-торые только подтверждают нашу теорию сегментации.

Во-первых, у дистрибьюторов накопилось немало разногласий между мейджорами и не-зависимыми прокатчиками. В результате АНКО даже не смогло избрать нового председателя объединения и теперь превращается в нежизнеспособное объединение разных по своей сути и рыночной силе игроков.

Во-вторых, все мы помним, как в конце 2009 года активизировала свою деятельность Ас-социация «Киноальянс». Со стороны казалось, что еще чуть-чуть – и все кинотеатры единым фронтом образуют свою организацию, которая и будет отстаивать интересы кинопоказчиков. Однако не прошло и нескольких месяцев, как позиции ключевых и неключевых кинотеатров разошлись в корне. И даже поглощение «Киноальянсом» Национальной ассоциации кинотеатров не привело к устранению разногласий. Это касалось и позиции по РАО, и взаимоотношений с дистрибьюторами, и т. д. Всегда – «нюансы в деталях». И вот появляется информация о форми-ровании нового объединения кинотеатров «Национальный кинотеатральный союз», который я бы назвал – по аналогии с сетью такси в Лос-Анджелесе – «United independent» («Объединенные независимые»)… Как это повлияет на развитие рынка? С одной стороны, как человек беспар-тийный, я только за то, чтобы партий у нас было «много и разных»: у нас разные мнения и по-зиции, но каждый имеет право голоса. С другой стороны, не воспользуются ли этой «многопар-тийностью» рыночные оппоненты кинотеатров? Не станет ли конкуренция между сегментами рынка и общественными организациями, представляющими их интересы, тем слабым местом, которое не позволит сообществу кинотеатров выработать единую позицию хотя бы по ключевым вопросам? Время покажет.

[1] П. Химанен, М. Кастелс. Информационное общество и государство благосостояния. Финская модель (The Infor-mation Society and Welfare State: The Finnish Model). Логос, 2002.

© 2010, Олег Березин